Ancaman Oknum Demi Penagihan Pajak, Abaikan Kondisi Masyarakat

Tindakan penagihan pajak dengan kekuatan hukum memaksa memang diperlukan untuk memberikan kepastian hukum, keadilan dan kepatuhan wajib pajak.

OLEH: BASUKI WIDODO *)

Karena itu pemaksaan melalui penyitaan dan pemblokiran rekening ditujukan kepada wajib pajak yang melawan aturan, tidak kooperatif serta melakukan pelaggaran pidana pajak.

Namun Indonesian Tax Care (INTAC) menemukan masih banyak tekanan dan ancaman demi penagihan pajak, sehingga menimbulkan ketidaknyamanan, khususnya bagi para pelaku usaha yang tergolong baik dan jujur.

Banyak perusahaan bangkrut karena tekanan dan pemblokiran rekening. Wajib pajak yang mengalami depresi berat sampai masuk rehabilitasi RS jiwa.

Beberapa kasus menyebabkan serangan jantung, stroke, perceraian RT bahkan sampai meninggal dunia.

Para oknum Account Representatif (AR) seringkali melakukan ancaman atas pajak yang belum dibayarkan atau penagihan pajak. Mulai dari ancaman pemeriksaan sampai kasus yang akan dibawa ke Kantor Wilayah Pajak.

Wajib pajak sering diminta membuat surat pernyataan hutang pajak dan ancaman pencabutan sertifikat elektroniknya. Banyak wajib pajak yang tidak mengerti dan tertekan menandatangani.

Beberapa kasus diancam dipidanakan. Para wajib pajak seperti pesakitan, yang seolah-olah bisa diperlakukan seenaknya. Banyak yang mengeluhkan karena cara-cara tersebut meresahkan dan meneror wajib pajak.

Mereka mengadukan ke INTAC, mengeluhkan arogansi oknum yang terus menekan. Mereka bukan penjahat. Mereka wajib pajak jujur yang membangun usaha dari bawah, yang akhirnya bisa menghidupi banyak pekerja yang menanggung anak istri.

INTAC menemukan banyak wajib pajak yang depresi setiap kali menghadapi penagihan pajak. Masyarakat sangat takut bila bersentuhan atau dipanggil kantor pajak. Terlebih bila terkena hutang pajak.

Tiap saat was-was, terutama ketika ada telepon atau whatsapp masuk, khawatir dari petugas pajak.

Bila wajib pajak tidak melunasi pajaknya, akan disusul pemblokiran rekening perusahaan bahkan rekening pribadi. Para oknum pajak tidak mau tahu kondisi perusahaan.Mereka tidak peduli, perusahaan akan kolaps atau bangkrut.

Padahal dengan diblokirnya rekening membuat fatal perusahaan. Tiap bulan para pengusaha berfikir keras bagaimana membayar gaji pegawai dan menutup biaya operasional. Sedangkan petugas pajak hanya berfikir “bayar pajaknya”.

Target Pajak

INTAC melihat semua itu sebagai dampak mengejar target pajak, sehingga para petugas pajak di lapangan berambisi menagih pajak dengan cara menekan wajib pajak sedemikian rupa.

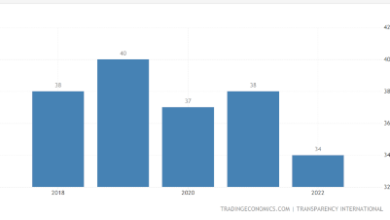

Berdasarkan hasil penelitian Indonesian Tax Care (INTAC) bersama Tifa Foundation menunjukan rapuhnya sistem pajak Indonesia. Menjadikan sistem pajak Indonesia tidak memiliki standar atau patokan yang bisa menjadi dasar acuan pembangunan pajak.

Akibatnya berbagai pihak memahami pajak, hanya sebatas pencapaian target penerimaan seting-tingginya (maximum budget). Pada akhirnya pelaksanaan pemungutan pajak lebih bertumpu pada pencapaian target penerimaan.

Kinerja petugas pajak diukur pada mengenakan pajak setinggi-tingginya demi target penerimaan pajak.

Akibat target tersebut, berbagai kepentingan masuk mendompleng kepentingan pajak itu sendiri. Mulai dari penyimpangan dimana tekanan oknum menggiring pada arah negosiasi. Sampai tekanan demi kepentingan prestasi, reputasi, kinerja lembaga, tunjangan kinerja sampai kepentingan egoisme pribadi.

Para oknum berlindung dibalik aturan dan Undang-undang pajak. Masyarakat tidak berdaya, bila memprotes para oknum semakin arogan menekan saat melakukan penagihan pajak.

Kondisi ini berdampak munculnya berbagai masalah, dari rasa takut masyarakat, bangkrutnya perusahaan, hancurnya usaha, menyuburkan perilaku curang, hilangnya potensi pajak, sampai turunnya kepercayaan masyarakat akan pajak.

Prinsip Self Assessment

Sebenarnya masih banyak masyarakat ingin patuh. Tapi lemahnya fungsi pembinaan pajak menjadikan para oknum bisa menekan masyarakat tanpa kendali.

Penelitian INTAC menyebutkan, rapuhnya sistem pajak Indonesia karena terabaikannya self assessment system sebagai prinsip pemungutan pajak Indonesia.

Sebagaimana dijelaskan dalam Undang-Undang No. 6 tahun 1983 tentang Ketentuan Umum Tata Cara Perpajakan yang berbunyi “wajib pajak merupakan subyek yang harus dibina dan diarahkan agar mau dan mampu memenuhi kewajiban perpajakannya sebagai pelaksanaan kewajiban kenegaraan”.

Agar mampu memenuhi kewajiban perpajakan dengan baik, Wajib Pajak harus memiliki pengetahuan dan pemahaman yang baik tentang hak dan tata cara memenuhi kewajiban perpajakannya.

Tugas administrasi perpajakan adalah pembinaan kepada masyarakat Wajib Pajak melalui penyuluhan perpajakan.

Direktorat Jenderal Pajak melalui jajaran Kantor Pelayanan Pajak, bertanggung jawab meningkatkan pengetahuan dan pemahaman perpajakan masyarakat Wajib Pajak.

Fungsi penyuluhan dan edukasi harus dijalankan dalam rangka membangun kesadaran pajak masayarakat, agar mau dan mampu menjalankan kewajiban pajaknya secara sukarela.

Penyuluhan perpajakan perlu dilaksanakan secara terstruktur, terarah, terukur dan berkelanjutan untuk mendorong terciptanya penyuluhan perpajakan yang efektif.

Minimnya Bimbingan

Namun kenyataannya, banyak masyarakat tidak paham pajak. Peraturan juga semakin rumit dan sulit dipahami dan dijalankan. Hal ini dikarenakan fungsi pembinaan dan penyuluhan pajak belum berjalan sebagaimana mestinya.

Account Representative (AR) yang diharapkan memiliki fungsi dan tugas memberikan bimbingan dan konsultasi, namun prakteknya lebih pada mengawasi Wajib Pajak.

AR memanggil wajib pajak disaat ada masalah pajak. Akhirnya peran AR lebih pada menekan wajib pajak demi target penerimaan.

Tidak Sesuai Kaidah Perpajakan

Tentu saja ancaman dan tekanan tersebut menimbulkan ketidakadilan dan pelanggaran hak-hak masyarakat. Menurut Adam Smith melalui buku berjudul “Wealth of Nations” sistem pajak harus memperhatikan prinsip keadilan (equity), prinsip kepastian hukum (certainty), prinsip efisiensi ekonomis (economy), dan prinsip ketepatan waktu (convenience).

1. Keadilan (Equity)

Diartikan sebagai prinsip pajak yang memperlakukan semua Wajib Pajak dengan perlakuan sama. Juga diartikan bahwa pengenaan pajak harus mendasarkan pada Ability to Pay Principle, dimana setiap orang diwajibkan membayar pajaknya sesuai kemampuan berdasarkan pendapatan saat diperoleh.

Dengan lemahnya kepatuhan mengakibatkan hutang pajak menjadi terakumulasi bertahun-tahun, ditambah sanksi membuat hutang pajak sangat besar dan wajib pajak tidak mampu bayar.

2. Kepastian Hukum (Certainty)

Sistem pemungutan pajak didasarkan pada sebuah ketentuan hukum dan dilakukan secara jelas, terang, serta pasti. Lemahnya fungsi pembinaan pajak menjadikan masyarakat tidak mudah menjalankan kewajiban pajaknya. Ini menjadi peluang terjadinya penyimpangan.

3. Efisiensi Ekonomis (Economy)

Pemungutan pajak harus mampu mencapai tujuan tanpa biaya yang besar dan tidak menimbulkan permasalahan lain. Karena itu harus dicegah jangan sampai tekanan oknum menimbulkan ketidaknyamanan.

Ini dapat merusak potensi kepatuhan masyarakat yang seharusnya dijaga. Bila tidak maka akan sulit mengembalikan kepatuhan tersebut dan menimbulkan biaya (effort) yang besar.

4. Ketepatan Waktu (Convenience)

Merupakan prinsip ketepatan dalam pemotongan dan pemungutan pajak. Dengan waktu yang tepat, pajak akan dikenakan ketika wajib pajak menerima penghasilan (pay as you earn).

Dengan lemahnya kepatuhan menjadikan momentum pengenaan pajak terlewat, ini membuat wajib pajak berat dalam membayar. Terlebih pajak yang ditagih seringkali merupakan pajak tahun lalu, dimana kemampuan wajib pajak dalam melunasi pajaknya telah hilang atau lewat.

Menimbulkan Efek Domino

Tekanan dan ancaman oknum pajak berdampak pada sistem pajak serta perekonomian rakyat dan bangsa. Bahkan menimbulkan efek domino (multiplyer effect) bagi sistem perekonomian bangsa serta hilangnya potensi penerimaan pajak. Dalam jangka panjang berdampak buruk bagi masa depan pajak Indonesia.

INTAC menemukan banyak perusahaan bangkrut karena pajak, yang disusul pemutusan hubungan kerja (PHK).

Secara luas berdampak turunnya kegiatan usaha dan perekonomian lainnya. Pada akhirnya berimbas pada hilangnya potensi pajak seperti PPh 21, PPh badan, PPh 23, PPN, PBB dst.

Membentuk Satgas (Task Force)

Pada prinsipnya masyarakat ingin menjalankan usahanya dengan tenang. Masih banyak wajib pajak jujur, baik dan patuh yang ingin benar-benar mematuhi aturan pajak.

Karena ketidaktahuannya, mereka terjebak dalam aturan perpajakan yang berlaku sehingga menjadi korban oknum di lapangan.

Sebagai bentuk tanggung jawab negara dalam melindungi rakyat dan pelaku usaha, Menteri Keuangan Cq. Direktur Jenderal Pajak, perlu membentuk tim Satuan Tugas (Task Force).

Tim ini akan menjadi fungsi kontrol atas pelaksanaan penyitaan dan pemblokiran rekening wajib pajak. Sehingga akan melindungi wajib pajak yang patuh dan menutup celah negosiasi yang marak terjadi.

Langkah ini akan menyelamatkan penerimaan negara sekaligus mencegah penyimpangan dan melindungi wajib pajak potensial.

Ini juga akan menjaga dan mewujudkan sistem perpajakan yang adil, sehat dan berkelanjutan. Sehingga di masa datang sistem pajak Indonesia benar-benar mampu melindungi dunia usaha serta mendukung iklim investasi. (**)

*) Penulis adalah Direktur Eksekutif Indonesian Tax Care (INTAC)